TAX INFORMATION

税务资讯

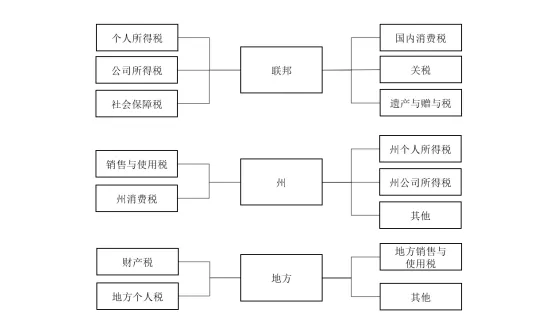

美国现行税制体系与联邦制相适应,由联邦、州和地方三级构成。从税种来看,美国联邦税以个人所得税和公司所得税为其主要收入来源,州税以销售与使用税为其主要收入来源,地方税以财产税为其主要收入来源。

美国主要税制体系如下图所示:

(图源:中国居民赴美投资税收指南)

1.联邦税:个人所得税(10%-37%)、企业所得税(21%)、社保税(15.3%)、关税等

2.州税:销售税(0%-12%)、州所得税(0%-13.3%)、特许经营税等

3.地方税:财产税(0.2%-2.5%)、地方所得税等

1.企业所得税:

联邦政府对企业所得征收统一的联邦企业所得税,税率为21%。然而,在州一级,企业所得税的税率和结构可以大相径庭,这取决于各州的财政政策和经济发展策略。

2.销售税:

美国的销售税全称是销售和使用税Sales & Use Tax。销售税是州和地方政府对消费者在购买时支付的商品或服务销售征收的税。当企业与管辖区产生交易形式时,企业有责任征收销售税并向政府汇款。美国销售税基本上是州税,由州政府和地方层面进行管理,不存在联邦销售税。

3.特许经营州税:

有一些州会收取特许经营税,即使未在实地经营也必须要向州政府缴交。

例如:加州固定州税800美金;纽约州25美金;犹他州100美金;马萨诸塞州456美金;特拉华州175美金,新泽西州500美金。

4.财产税:财产税主要由地方政府征收,用于支持教育、警察和消防部门等公共服务。税率根据所在地而变化。

州级税收优惠政策

各州为了吸引和保留企业,往往会提供税收优惠政策,如税收抵免、加速折旧、研发税收减免等。例如,特拉华州因其宽松的公司法规和税收优惠,吸引了大量企业注册。

各州税率对比

1.常见注册州:

- 加州:每年都要交800美金的固定州税,州收入所得税税率是8.84%,销售税是7.5%。

- 内华达州:不收公司税和个人所得税,也没有特许经营税、赠与税、遗产税或继承税。

- 特拉华州:被称为“避税天堂”,这里没有企业所得税、销售税,对利息和其他投资收入也不征税,没有增值税、个人财产税、遗产税。

- 纽约州:每年都要交25美金的固定州税,税额会根据营业额变动,必须有税号来进行零申报。

- 科罗拉多州:企业所得税税率为4.4%,不征收特许经营税、赠与税、遗产税或继承税。

2.免个人所得税的州:

免税州:阿拉斯加州、佛罗里达州、内华达州、新罕布什尔州、南达科他州、田纳西州、德克萨斯州、华盛顿州、怀俄明州,可降低高管薪资成本。

累进税率州:加州最高税率达13.3%,纽约州为8.82%,高收入企业主需谨慎选择。

3.企业所得税:

零税州:内华达、德州、华盛顿、俄亥俄、南达科他、夏威夷、怀俄明(部分州征收总收入税替代)

低税州:北卡罗来纳州(2.5%)、科罗拉多州(4.63%),税负仅为加州(8.84%)或明尼苏达州(9.8%)的1/3

特殊税制:华盛顿州、俄亥俄州等征收总收入税(Gross Receipts Tax),按营业额计税,适合低利润率企业。

4.销售税:

免销售税的州:阿拉斯加州、特拉华州、俄勒冈州、新罕布什尔、蒙大拿州。

高税率州:加州(7.25%)、田纳西州(9.55%),需叠加地方附加税,部分区域总税率超10%。